2023年10月1日からインボイス制度が実施されます。これは法人・個人事業主・フリーランスも含めて、いわゆる一人親方として活動される方々には大きな影響があるとされています。

この記事では、インボイス制度の開始に備えて、一人親方がするべき対策などわかりやすく解説していこうと思います。

そもそもインボイス制度とは?【一人親方の場合】

インボイス制度とは、取引の証明の際に用いられる請求書について、新しく国が定めた適格請求書(インボイス)の使用が義務づけられる制度です。

(現時点では、取引相手に求められた場合、事業者は適格請求書(インボイス)発行の義務があります。) 適格請求書(インボイス)には、売手が買手に送る納品物の的確な税額とインボイス制度の登録番号が記載されます。

一人親方とは

しかし、一般的には建設業など業種に関わらず、個人事業主や一人社長といった小規模事業主を指すことも多いです。 またその業態から年間売上が1000万円以下になることも多く、今回のインボイス制度とは密接な関わりがあります。

インボイス制度と一人親方の関係

適格請求書(インボイス)を利用するためには、年間売上が1000万円以下であっても、課税事業者として登録し、消費税を納める必要があります。 つまり、これまで消費税を全額控除できた一人親方であっても、消費税を納める必要があります。

課税事業者と免税事業者

これまで、一人親方の個人事業主や法人は、年間売上1000万円というボーダーによって課税事業者と免税事業者に分けられてきました。

免税事業者は消費税の支払いを免除できますが、課税事業者は仕入税額控除を受けられないだけでなく、消費税を全額負担しなければいけないため、免税事業者に比べ税額の負担が大きくなってしまいます。

しかしながら免税事業者のままでいると、インボイス制度の導入によって、適格請求書(インボイス)が発行できないというデメリットを抱えることにもなります。

ダウンロード&インストール不要!

インボイス対応請求書発行はこちら

課税事業者

課税事業者は、消費税を納付する義務のある個人事業主や法人です。

基準期間である、2期前の事業年度における課税売上高が1,000万円を超えている事業者と、前年度の期首から6ヶ月間の課税売上高が1,000万円を超えている事業者です。

ただし、基準期間の課税売上高が1,000万円以下であっても、基準期間よりも直近となる特定期間の課税売上高が、1,000万円越えでかつ同期間中の給与等の支払い額が1,000万円を超えると、原則納税義務が発生します。

免税事業者

免税事業者は、消費税の納付義務がない個人事業主や法人です。 免税事業者は、比較的売り上げが小さく納税すべき消費税額の計算の複雑さなどを考慮し、納税義務を免除されています。

インボイス制度の導入は義務付けられていないため、これまで通りの消費税免除と取引先などの機会損失どちらが大きいかを考える必要があります。

インボイス制度で一人親方は廃業の危機?

ここまで見てきた通り、インボイス制度の導入には、一人親方への大きな影響があります。場合によっては廃業の危機に陥ることを心配する声も少なくありません。 中でも以下2点が大きな影響になります。

1. 取引先が限定されてしまう可能性

これまで通り消費税の免税事業者として活動する最大のリスクがこの問題です。 現在は、取引先からの課税仕入れに対して、消費税額を控除して計算する「仕入税額控除」が適用されます。

インボイス制度の導入後は、この仕入税額控除の利用のために、実際に取引で使用した適格請求書(インボイス)の保存が必須となります。

つまり、お互いに課税事業者として適格請求書(インボイス)を発行しなければならないので、免税事業者として活動している事業者と取引した場合、仕入税額控除が利用できなくなってしまいます。

こういった場面に限らず、適格請求書(インボイス)発行の有無は今後の事業継続の上で、死活問題となることが想像できます。

2.これまでよりも税支出が大きくなる

上記のような問題があるからといって、すぐに課税事業者として切り替えられる方は少ないでしょう。

しかし繰り返しになりますが、インボイス制度導入後は原則課税事業主になり、適格請求書(インボイス)発行事業者としての承認を受ける必要があります。

今までよりも税支出が増加することは確実なため、まずは制度を正しく理解しておくこと、後述する対策などで事前に準備しておくことも大切でしょう。

免税事業者同士での取引の場合

インボイス制度は課税事業者に適用される制度のため、免税事業者同士の取引や個人相手の取引には関係がありません。

そのため、これまでと変わりなく消費税の全額控除が可能です。 しかし、個人経営で特別な場合(例えば、仕入れを必要とせず、法人や事業主への受発注をしない場合)を除いて、適格請求書(インボイス)が必要な場面は増えることはあっても減ることはないと考えていいでしょう。

そのため、現在は免税事業者だとしても将来的には課税事業者となることを想定した準備がほとんど必須になるでしょう。

一人親方のインボイス制度対策

先述の通り、年間売上高1000万円以下の一人親方は課税事業者として免税事業者のままでいるかを選択することができます。 ここでは課税事業者として適格請求書(インボイス)を利用する場合であっても、利用できる消費税控除の制度をご紹介します。

簡易課税制度を利用する

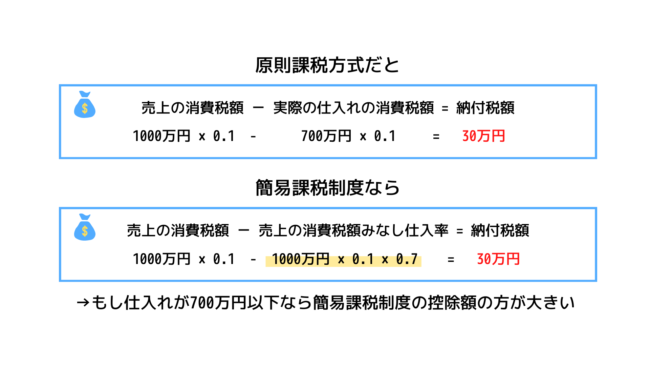

一般的な納税方法である原則課税方式に対して、売上高5,000万円以下の事業主が利用できる簡易課税方式による税額の計算方法があります。

原則課税方式

原則課税方式は、課税売上にかかる消費税から課税仕入にかかる消費税を差し引いて納税額を決定する方式です。 原則課税方式での計算は以下のように行います。

消費税の納付額 =(課税売上高×0.1)ー(課税仕入高×0.1) ※×0.1は消費税率10%です。

例(課税売上高が4,400万円、課税仕入高が1,100円の場合の消費税額)

消費税の納付額 =(4000万円×0.1)ー(1,000万円×0.1) = 300万円

※簡易課税の届出を行わない場合は、原則課税方式で計算します。

簡易課税方式で納める

簡易課税制度では、業種ごとに売上額のうち仕入額として計上することのできる割合をみなし仕入率としています。

このみなし仕入率を使用し消費税額を計算できるため、課税仕入れに関する消費税額をその都度集計することなく、消費税額を計算することができます。

| 事業区分 | 該当する事業 | みなし仕入率 |

| 第一種事業 | 卸売業 | 90% |

| 第二種事業 | 小売業 | 80% |

| 第三種事業 | 製造業、建設業、農業、林業、漁業など | 70% |

| 第四種事業 | 飲食業などとその他の事業 | 60% |

| 第五種事業 | サービス業など(運輸通信業、金融業、保険業) | 50% |

| 第六種事業 | 不動産業(賃貸・管理・仲介) | 40% |

簡易課税制度のみなし仕入率は上記表の通りで、計算は以下のようになります。

消費税の納付額 =(課税売上高×0.1)ー(課税売上高×0.1×みなし仕入率)

場合によって原則課税方式よりも消費税額が小さくなることもあるので、一度試算してみて、ご自身や事業内容に適した方式を選択することができます。

インボイス制度に対応した請求書を準備する

インボイス制度の導入により、請求書の書き方が変わります。

適格請求書等保存形式に基づいたインボイスを発行することになるので、これまでの区分記載請求書の記載項目に加え、新たに追加された事項の記入をする必要があります。

インボイス制度の導入と同時に移行できるように、適格請求書(インボイス)対応した行管理ツールや請求書のテンプレートを準備しておくことがおすすめです。

ダウンロード&インストール不要!

インボイス対応請求書発行はこちら

インボイス制度の導入で一人親方はどうなる?

ここでは、インボイス制度導入後の一人親方の消費税額を、建設業の例を見ながら考えていきたいと思います。

インボイス制度導入後の一人親方【建設業の場合】

まず、建設業で一人親方の場合、主な受注先は事業主よりも売上が大きい同じ建設業者の法人がメインになると思います。

そうすると、取引先の法人が免税事業者であることは考えづらいため、消費税額の計算には適格請求書(インボイス)が必須になります。この時点で課税事業者としてインボイス制度を利用する前提になります。

簡易課税制度の選択

次に、建設業は第三種産業に分類されているので簡易課税制度を利用するとみなし仕入率は70%になります。

| 事業区分 | 該当する事業 | みなし仕入率 |

| 第三種事業 | 製造業、建設業、農業、林業、漁業など | 70% |

例えば、課税売上高が1,100万円(税込)の場合の簡易課税制度を利用した消費税額は、

上記の式の通りとなり、30万円が納税額です。もし、先述の原則課税方式の仕入税額控除を利用する場合は、700万円以上の仕入れをした場合に簡易課税制度の控除額を上回ります。 一般的な一人親方の利益率を考えるとこの場合は簡易課税制度を選択したほうがお得と考えることができます。

一人親方のインボイス制度に関する届出書

一人親方が課税事業者となって消費税を納める時、場合によっては所定の書類を提出する必要があります。ここでは、主要な届出書の種類をいくつか紹介します。

消費税課税事業者届出書

消費税課税事業者届出書は、課税事業者となった場合に提出します。 届出期限は定められていませんが、課税事業者となった場合は速やかに手続きを行いましょう。

書類は税務署の窓口でもらえますが、国税庁の公式サイトでダウンロードできます。届出をする場合は、所轄の税務署に持参するかもしくは郵送で提出します。

消費税簡易課税制度選択届出書

消費税簡易課税制度選択届出書は、簡易課税を選択する場合に提出する書類です。 簡易課税制度を適用するには、書類の提出期限があり課税期間の初日の前日です。

提出先は、所轄の税務署であるので直接持参するか郵送で提出する必要があります。書類の入手先は、国税庁の公式サイトか税務署の窓口です。

消費税簡易課税制度選択不適用届書

消費者税簡易課税制度選択不適用届出書は簡易課税制度の選択を止め、原則課税制度を適用しようとする場合に提出する書類です。

簡易課税制度の適用を止める課税期間の初日の前日までに書類の提出を行う必要があります。 こちらも書類は税務署の窓口と国税庁の公式サイトで入手できます。書類の作成ができたら、所轄の税務署に持参するか郵送して提出します。

ダウンロード&インストール不要!

インボイス対応請求書発行はこちら

消費税の納税義務者でなくなった旨の届出書

こちらの書類は、課税事業者だったが、基準期間の課税売上高が1,000万円以下となり、免税事業者となった場合に提出する書類です。 こちらの書類は、提出期限が定められていませんが、「仕入税控除」を受けるために早めに書類の提出がおすすめです。

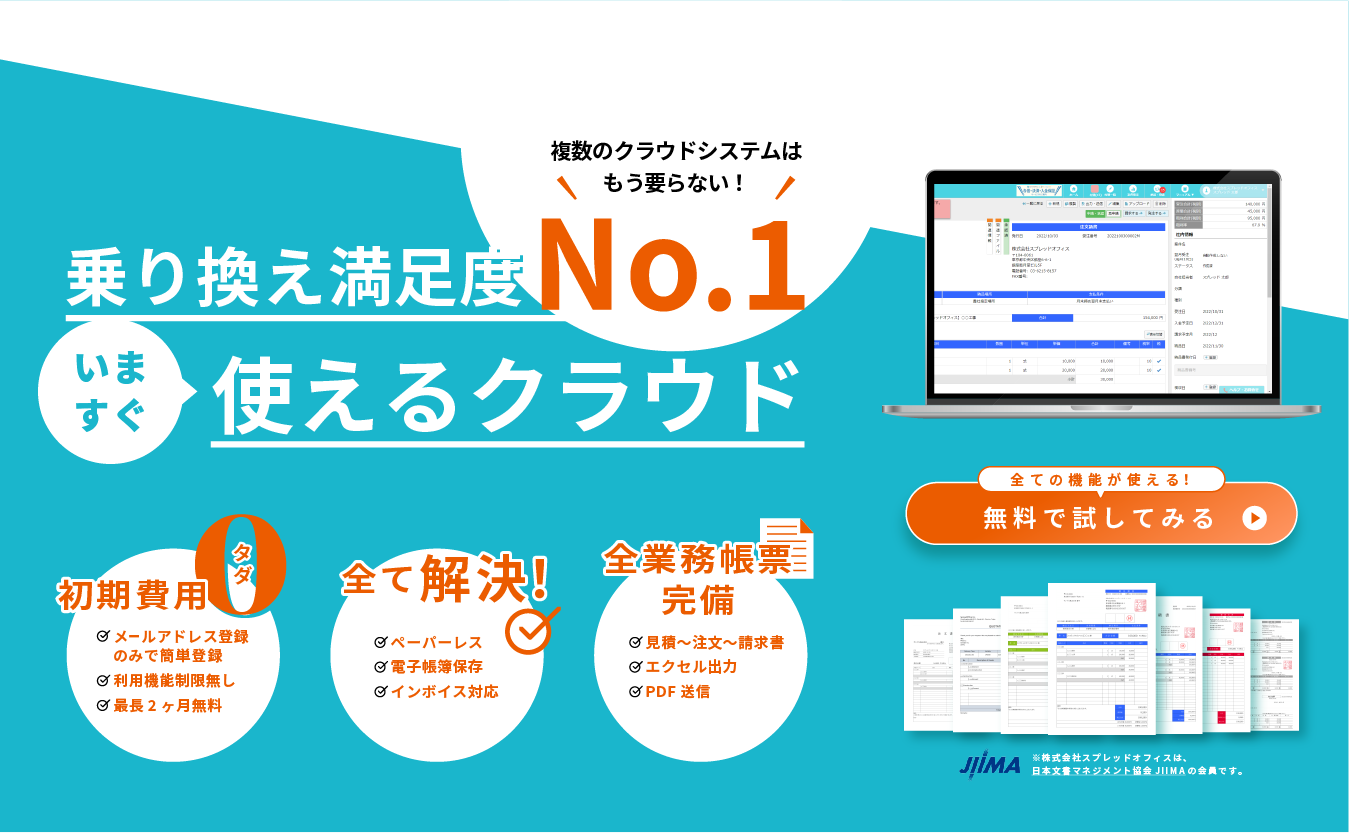

インボイス対応請求書ならSpread Office(スプレッドオフィス)

- ダウンロード&インストール不要で即日使用可能

- 見積書、注文書、注文請書、請求書、売上伝票、納品書、検収書など業務帳票の発行・管理

- 電子印鑑・インボイス制度・役職(ユーザー)ごとの権限管理に対応

- メール&電話の充実したサポート体制

帳票管理に加えて、PDF送信、 データのCSVインポート、Excel・CSVエクスポート機能、 案件原価管理、権限管理、ファイル管理、支店管理など、個人利用はもちろん、大規模事業者様でもご利用いただけます。

料金プラン

990円/月(税込)

5名以下でのご利用

個人事業主様におすすめ

1,320円/月(税込)

6名以上でのご利用

法人様におすすめ

1,980円/月(税込)

大人数でのご利用

独自帳票を使いたい方

※プラン内でのユーザー追加削除は管理者ユーザーにて自由に行うことが出来ます。

※無料期間終了後に自動で課金されることはございません。