個人事業主やフリーランスの方で1月1日から12月31日までの1年間で48万円以上の所得が発生した場合は確定申告をする必要があります。

また、個人事業主の方が確定申告を行う場合は青色申告・白色申告問わず帳簿の作成と保存を行う必要があります。

帳簿には、単式簿記・複式簿記でそれぞれ記帳の方法が異なり、どのように作成したら良いのか・帳簿作成の注意点がわからない方も多いのではないでしょうか。

会計ソフトの導入を行うことで、流れに沿った帳簿作成ができるため会計に関する専門的な知識がない方でもスムーズに申請書の作成ができます。

本記事では個人事業主の方に会計ソフトがおすすめな理由や会計ソフトを選ぶ際の比較ポイントを紹介していきます。

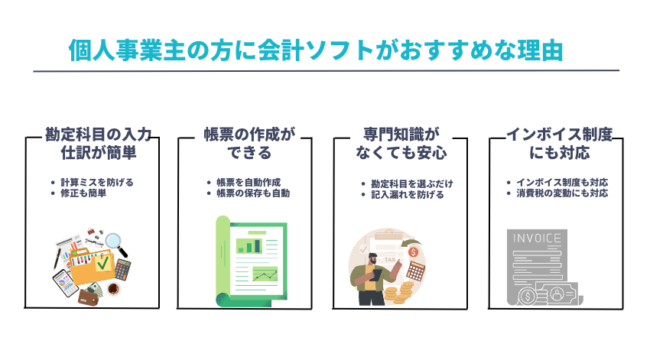

個人事業主の方に会計ソフトがおすすめな理由

個人事業主の方は顧客の方との取引・依頼された業務や資料の作成・会食など普段の業務を行う必要があり、日々複数の抱えている業務を抱えられていると思います。

オフィスを借りていない方であれば、作業をする場としてカフェの利用や事務用具の購入も経費として仕分でき節税につながるため、領収書を保管し仕訳する必要もあります。

会計ソフトを導入すると計算間違えの心配がなくなること、会計担当者とのやりとりを減らせるためこれらの経理・会計処理の負担が軽減されます。

- 勘定科目の記入・仕訳が簡単

- 見積書・発注書、請求書などの帳票作成ができる

- 簿記に関する専門知識が無くても会計処理ができる

- インボイス制度・にも対応している

- 会計担当者とのやりとりを減らせる

勘定科目の記入・仕訳が簡単

注意してExcelやノートを使い帳簿を作成していても計算ミスや入力ミス、関数のズレなどからミスが発生してしまうことが多いです。

会計ソフトでは収入や支出金額の入力を行うだけで、総利益や総支出などの計算も行ってくれるため、金額の入力ミスがあった場合でも簡単に書類を作り直すことができます。

借方と貸方の金額が合わないような単純なミスが原因で計算が合わないことがありますが、会計ソフトでは自動で計算してくれるためそのようなミスを事前に防ぐことができます。

損益計算書・貸借対照表の作成には原価費用や収益・利益などから計算をして金額の入力を行います。

また、帳簿でミスがあった場合は修正液や修正テー プでによる修正ではなく、間違い箇所を二重線で消して記載し直す必要があります。

計算自体は単純ですが、金額の入力間違いで損益通算書や貸借対照表の作り直しが必要になることも多いです。

会計ソフトを導入することで、計算ミスの防止にも繋がるため不一致の原因特定にかかる時間・手間を省くことができます。

見積書・発注書・請求書などの帳票作成ができる

取引相手に対し商品やサービスの注文を行う場合は、見積書・注文書を作成し注文内容を伝えます。商品やサービスの提供後は請求書の発行を行い、取引が一通り終了します。

一般的な取引において、注文書や発注書の発行は義務付けられていないため、注文書や発注書なしでも注文できます。

言った言わなかった問題や認識の違いによるトラブルを回避するために事前に注文書や発注書を発行して取引することが一般的です。

また、注文書や発注書は帳簿書類に該当するため一定の保存期間保存する必要があります。

- 個人事業主の場合は5年間

- 法人の場合は7年間

見積書や発注書・請求書など帳票書類の機能が備えついている会計ソフトでは、自動で書類の保存がされているため帳票書類の保存に関係する手間がかかりません。

また、会計ソフト経由では売上の計上や入金処理をもとに自動で仕訳が行われるため計上漏れや計算ミスを防ぐことができます。

簿記に関する専門的知識が無くても会計処理ができる

個人事業主として活動を始めたばかりの方や確定申告をまだ行ったことがないでは記帳作業に自信がない方も多いです。

初めて確定申告を行う方や個人事業主として活動をしたての方は、あまり会計知識が必要なくても使える独自フォーマットが搭載された会計ソフトの利用がおすすめです。

例えば、カフェで仕事を行い飲食代は雑費として経費計上でき、仕事の打ち合わせであれば会議費となり、接待や慰労であれば接待交際費となります。

これらの仕訳にどのような科目があるのかを知っていないと誤った科目で仕訳してしまう可能性があります。

しかし、会計ソフトではプルダウンのように勘定科目を選択できることが多く、会計に関する知識がない方でも勘定科目で迷う心配が減ります。

会計知識がありこれまでに経理・会計処理を行った方では独自フォーマットよりも簿記のフォーマットでの会計ソフトの方がこれまでの認識と同じような操作方法で進められます。

インボイス制度などの法律の改正に自動対応している

消費税の向上やインボイス制度の導入など税務のルールは、ころころと変わっています。

現在は、消費税にも軽減税率と標準税率の2つがあります。

これまでは消費税が8%だったけど、10%になったため途中から税額の計算方法を変え忘れており書類の作り直しが必要になった。なんてこともあります。

会計ソフトでは領収書の取り込みから仕訳・計算、書類作成まで自動入力してくれるものもあり、修正が必要な場合でも正しい数字を入力するだけで対応できます。

また、インボイス制度の導入に伴い請求書には登録番号の記載と税率ごとに区分した消費税額が必要になります。

請求書や発注書などの帳票書類に対応している会計ソフトでは、登録番号の記入欄・税率ごとに区分した消費税額の記入欄が設けられているため記入漏れの心配がありません。

個人事業主に会計ソフトは必要?

フリーランスや個人事業主の方が確定申告が必要になる場合、ほとんどの方が青色申告をされます。

青色申告では複式簿記の作成には作成した決算書をもとに複式簿記をつける必要があります。

手作業で行うと、計算や仕訳などの作業で大変ですが、会計ソフトを導入することで自動で仕訳・計算されます。

| 白色申告 | 青色申告(10万円控除) | 青色申告(65万円控除) | |

| 事前申請のが必要か | なし | 必要 | 必要 |

| 記帳方法 | 単式簿記 | 単式簿記 | 複式簿記 |

| 必要な帳簿 | 収支内訳書 | 現金出納帳 売掛帳 買掛帳 経費帳 固定資産台帳 |

現金出納帳 売掛帳 買掛帳 経費帳 固定資産台帳 総勘定元帳 |

青色申告と白色申告の違い

青色申告では税制上の優遇を受けることができますが、白色申告では基本的に税制上の優遇措置がありません。

青色申告を行うことで次のような恩恵を受けることができます。

- 最大65万円の特別控除

- 赤字を3年間繰り越しできる

- 家族が手伝ってくれたことに対して給与として支払う

- 30万円未満の減価償却費を一括経費にできる

白色申告は帳簿記帳義務がありますが、確定申告の提出義務がありません。

また、白色申告であれば作成する書類が収支内訳書の提出のみで済むため、納品書や請求書の控えがあれば1日で記帳することができます。

そのため、青色申告に比べると記入項目が少ないことや計算も簡単に行えるため書類の作成負担が少ないです。

このように、白色申告では記入の項目・合計額をまとめて入力すれば良いため普段の記帳の手間が軽減されます。

会計ソフトを使わない場合の帳簿の大変さ

法人は会社の規模を問わず決算書の作成が義務付けられており、決算書を作るために日々何に対してどのくらいの金額を払ったか、どこからいくら入ったか、を正確に記録しなければいけません。

この決算書をもとに貸借対照表や損益通算書、キャッシュフロー計算書の財務3書と呼ばれる大切な書類を作成します。

決算書作成のためには1年間の支出や収入を正確に記録する必要があり、日々の記帳が欠かせません。

しかし、経理に関する業務はつい後回しにしてしまいがちで、ペンや紙、電気代などの消耗品の購入や固定費は常に発生するため経理の業務はますます溜まってしまいます。

さらに、青色申告を行うためには次の2つの書類も必要になります。

- 確定申告書B

- 所得税青色申告決算

手作業で仕訳や確定申告書類を作成していると、つい先延ばししてしまった場合に大量の仕訳・計算をする必要があります。

個人事業主では会計ソフトを経費にできる

個人事業主の方が会計ソフトを購入した場合、購入にかかった金額を経費として計上することができます。

ただし、会計ソフトがクラウド型のものとインストール型かによって勘定科目が異なります。

一度、勘定科目を設定すると途中での変更が基本的にできないため、会計ソフトの導入時にどの勘定科目を設定するのか決めておくことが重要です。

クラウド型の会計ソフトの勘定科目

クラウド型の会計ソフトとは、インターネット上で利用できる会計ソフトのことです。

インターネットにつながっていれば利用でき、どこでもスマホやパソコンから操作することができます。

クラウド型の会計ソフトは通信費として計上します。

クラウド型の会計ソフトは、物の購入ではなくインターネット上のサービスを利用し月額費用を払っているため、通信費として計上します。

【毎月1万円のクラウド会計ソフトを利用している場合の仕訳】

| 通信費 | 10,000円 | 普通預金 | 10,000円 |

インストール型の会計ソフトの勘定科目

インストール型の会計ソフトは、ソフトウェアのパッケージ商品を購入しているため、勘定科目を消耗品として仕訳することが多いです。

【インストール型の3万円の会計ソフトを購入した場合の仕訳】

| 消耗品 | 30,000円 | 普通預金 | 30,000円 |

しかし、10万円を超えるような高額の会計ソフトを購入する場合は無形固定資産税として計上し減価償却する必要があります。

【15万円のインストール型会計ソフトを購入した場合の仕訳】

| 消耗品 | 150,000円 | 普通預金 | 150,000円 |

次に減価償却した金額を記帳していきます。

また、事業用に購入した会計ソフトの減価償却は5年であるため、150,000万円×0.2=30,000円になります。

| 減価償却 | 300,000円 | 消耗品 | 30,000円 |

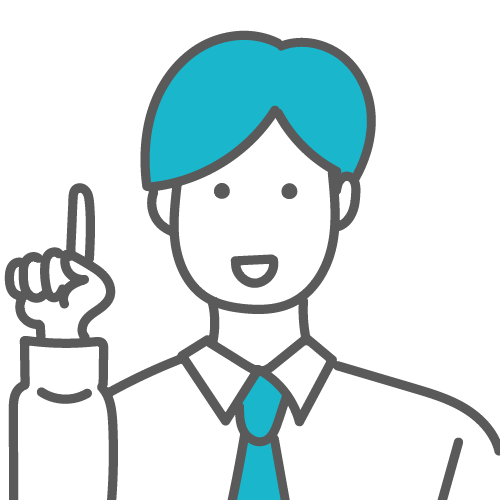

個人事業主の方が会計ソフトを選ぶ際の比較ポイント

会計ソフトは帳簿や確定申告など会計処理にかかる労力を補ってくれますが、個人事業主の方向けの規模感や料金など個人事業主の方に向いている会計ソフト・大企業向けの会計ソフトがあります。

会計処理の効率化だけの目的で会計ソフトを導入する方であれば、利用料金やカバーしている範囲をチェックする必要があります。

- 帳簿の作成が簡単であるか

- 電子申告に対応しているか

- 初期費用が無料であるか

- 利用している金融機関と連携できる

帳簿の作成が簡単であるか

会計ソフトを選ぶときは、帳簿の作成が簡単にできるか比較することが重要です。

日々の記帳内容から売上の計算や経費の合計額の自動計算機能を備えている会計ソフトが多いですが、中には貸借対照表や損益通算書の自動作成も行う会計ソフトがあります。

入力したら次に何を入力すれば良いか示してくれる機能を備えた会計ソフトもあるため、迷わず会計処理を行えます。

また、銀行口座やクレジットカードの情報を自動で取り込む機能を備えた会計ソフトでは、取引明細から「仕入」「売上」「消耗品費」「支払い手数料」などの勘定科目を自動で割り振るものもあります。

電子申告に対応しているか

会計ソフトで作成した確定申告書類は印刷し税務署に提出することが必要です。

しかし、電子申告に対応している会計ソフトであれば印刷して税務署に提出しなくても、そのままオンライン上で提出できます。

従来確定申告書類をオンラインで提出する場合は、国税庁が提供するe-taxを利用して提出する必要があったが対応が進んでいる会計ソフトであれば作成画面からそのまま電子申告できること

確定申告の時期は限られているため、確定申告のために税務署に行くと多くの方が申請のために長時間待機する必要もあります。

しかし、電子申告に対応している会計ソフトであれば税務署に行き待機する必要もありません。

利用している金融機関と連携できるか

どのようなクレジットカード会社や銀行といった金融機関と連携しているかも重要な指標になります。

会計ソフトと金融機関を連携させることで、口座・明細情報と同期して支出や収入に関するデータの自動取り込み、取り込んだデータをもとにレポートの作成・自動仕訳を行う会計ソフトがあります。

しかし、普段利用している金融機関に対応していない場合は、こうした機能を最大限活用できないです。

業務効率化を期待して会計ソフトの導入を行ったのに、十分な効果を受けられないことは勿体ないので、事前に普段使っている銀行との連携ができるかは要チェックです。

初期費用が無料であるか

会計ソフトの中には初期費用がかかるものもあり、初期費用だけで10万円以上かかるものもあります。

高額な会計ソフトは、カスタマイズできる範囲が広がりますがこうした高額な会計ソフトは大企業向けであると言えます。

高額な会計ソフトの機能として、会計ソフトに同時接続数が無制限であったり、部門別の管理やIPO対応など個人事業主の方は普段使用しないような機能を備えています。

そのため、個人事業主の方は初期費用がかからず月額利用料が数千円で済むもので十分業務を効率化できます。

会計ソフトなどの固定費を削減することが利益最大化に繋がるため、初期費用が無料で毎月の使用料も安い会計ソフトを選ぶことがポイントです。

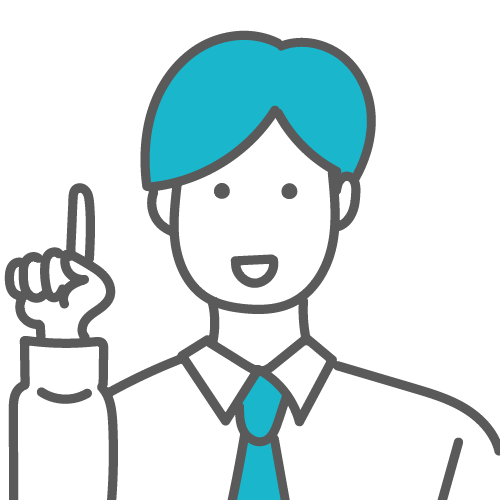

インストール型の会計ソフトの注意点

多くの企業がクラウド型の会計ソフトを利用していますが、会計ソフトの月額料金がかからないこと、システム障害が起こりにくいことからインストール型の会計ソフトを利用されることもあります。

しかし、インストール型の会計ソフトではWindows以外の端末には対応していない場合も多く、選ぶ際に注意すべき点が異なります。

- 法改正の際、手動でアップロードする必要がある

- 税理士との会計情報の共有に時間・手間がかかる

税理士との情報共有に手間がかかる

クラウド型の会計ソフトであれば、管理画面の情報を共有することでリアルタイムで税理士の方でも確認することができます。

しかし、インストール型の会計ソフトではインターネットに繋がっていない為、書類を作成して送付しないと税理士の方が確認できません。

また、インストール型の会計ソフトは1つの購入につき1デバイスのみのインストールが基本になっているため同時に使用できないことがほとんどです。

クラウド型で税理士の方が間違いに気づくことができれば、書類が完成する前に修正することができますが、インストール型の会計ソフトでは完成した後でないと間違いに気づくことができません。

法改正の際手動でアップデートする

消費税率の変動や、軽減税率・標準税率等の法改正でバージョンアップが必要な場合になった際、インストール型の会計ソフトでは自動で対応することができず、自社内で対応する必要があります。

さらに、会計ソフトをパソコンにインストールするとハードディスクの容量を消費し大きな容量の会計ソフトでは2GBに及ぶこともあります。

容量の少ない会計ソフトでは、対応できないことやアップデートでスムーズに動かなくなることもあるため注意が必要です。

会計ソフトの導入には補助金の利用ができる

会計ソフトを導入する際、国からの補助金である「IT導入補助金」を利用できます。

クラウド型・インストール型問わず利用でき、クラウド型であればサービス利用料の1〜2年分、インストール型であれば購入代金が補助されます。

また、デジタル化基盤導入類型であれば、最大350万円分の補助が行われ会計や受発注ソフト、決済ソフトやECソフトの導入にも利用できます。

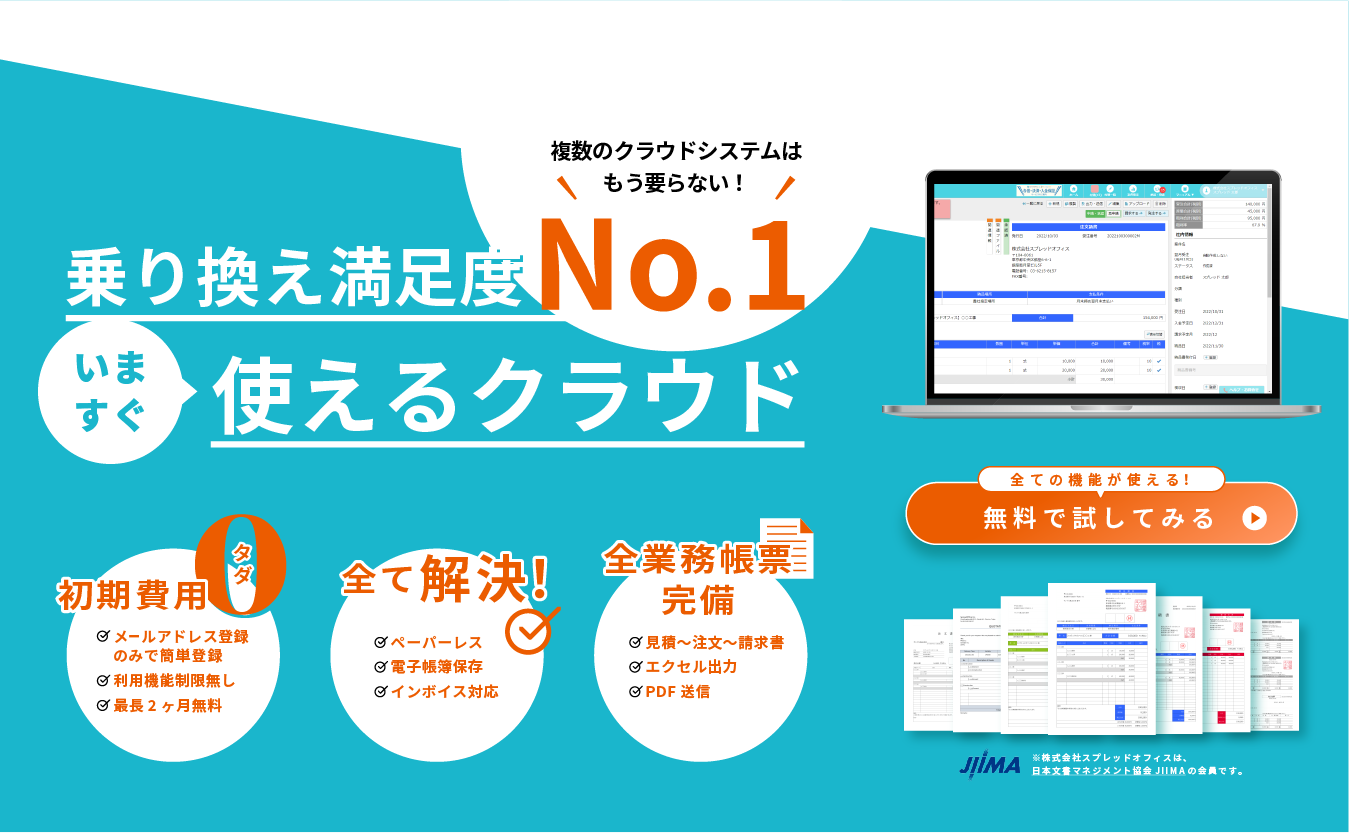

SpreadOffice(スプレッドオフィス)

- ダウンロード&インストール不要で即日使用可能

- 見積書、注文書、注文請書、請求書、売上伝票、納品書、検収書など業務帳票の発行・管理

- 電子印鑑・インボイス制度・役職(ユーザー)ごとの権限管理に対応

- メール&電話の充実したサポート体制

帳票管理に加えて、PDF送信、 データのCSVインポート、Excel・CSVエクスポート機能、 案件原価管理、権限管理、ファイル管理、支店管理など、個人利用はもちろん、大規模事業者様でもご利用いただけます。

料金プラン

990円/月(税込)

5名以下でのご利用

個人事業主様におすすめ

1,320円/月(税込)

6名以上でのご利用

法人様におすすめ

1,980円/月(税込)

大人数でのご利用

独自帳票を使いたい方

※プラン内でのユーザー追加削除は管理者ユーザーにて自由に行うことが出来ます。

※無料期間終了後に自動で課金されることはございません。

まとめ

本記事では個人事業主に会計ソフトがどうしておすすめなのか、選ぶ際の比較ポイントを紹介してきました。

きちんと記帳をしていないと追徴課税が発生するため、正確に期限何に確定申告・貴重を行う必要があります。

会計ソフトを導入することで、日々の勘定作業への負担が軽減されるため溜めてしまった場合でも短時間で仕訳・計算することができます。

また、会計ソフトを選ぶ際に比較ポイントとして帳簿の作成が簡単であるか、電子申告に対応しているかを確認することが大切です。

確定申告の他に、

>>Pythonのフリーランスになるには?